Taxa de Juros

Os juros podem ser definidos como os valores extras a serem cobrados no empréstimo de dinheiro ou bens, no financiamento de veículos, imóveis, máquinas, equipamentos ou empréstimos de outra natureza.

Intuitivamente, sabe-se que numa transação de empréstimo em dinheiro, emprestador e tomador negociam juros sobre ele. Será acordado, entre outras coisas: a taxa de juros, o prazo do empréstimo e a forma de pagamento, tanto dos juros como do dinheiro emprestado (principal).

Observe que ao realizar a locação de um imóvel ou mesmo um carro, o valor acordado entre o emprestador e o tomador de empréstimo resulta em uma taxa de juros. Note que o valor do aluguel pago mensalmente, no caso da locação de um imóvel (principal), por um locatário (tomador de empréstimo) a um locador (emprestador), nada mais é que o juro sobre o empréstimo de um ativo (no caso o imóvel). Fácil perceber que o aluguel é uma forma de juro? Não? Veja o exemplo a seguir.

Exemplo: Roberto alugou uma casa de Edson por 12 meses, pagando aluguel mensal de R$ 1.500,00. A última avaliação da casa de Edson foi de R$ 300.000,00.

Observe que Edson é a pessoa que não irá precisar utilizar a casa no momento, logo ele está disposto a alugá-la e, portanto, ele é o emprestador. Roberto quer alugar esta casa para uma finalidade, ou seja, ele precisa tomá-la emprestado, logo ele é o tomador de empréstimo. O aluguel será pago mensalmente e o valor da locação mensal será de R$ 1.500,00, o aluguel é o juro ou valor cobrado. Lembre-se que o Edson não usaria a sua casa (ativo ou principal) e decidiu alugá-la. Observe que a casa, em termos monetários, teve sua última avaliação em R$ 300.000,00. No caso, Edson cobrou um aluguel ou juro de R$ 1.500,00 mensais, que equivale a uma taxa de juros de 0,5% ao mês, a qual é justamente a razão entre o valor da locação e o valor do imóvel (R$ 1.500,00 ÷ R$ 300.000,00 = 0,5%). Por último, eles acordaram o aluguel da casa por um prazo de 12 meses.

As taxas de juros podem ser fixas ou variarem no tempo. A seguir serão apresentados os conceitos de taxas de juros pré-fixadas e taxas de juros pós-fixadas.

Taxa de Juros Pré-Fixada

A taxa de juros pré-fixada é uma taxa fixa acordada entre duas partes sobre o empréstimo de um ativo. Como já dito, a taxa é fixa, ou seja, a taxa de juros não irá variar durante a vida do empréstimo. A seguir é apresentado um exemplo para elucidação.

Exemplo: Roberto tomou um empréstimo de R$ 3.000,00 no Banco. Ele irá pagar uma taxa fixa de 1% ao mês durante 12 meses. Ao final dos 12 meses, ele irá devolver os R$ 3.000,00 que tomou emprestado.

De acordo com os conceitos apresentados anteriormente é possível definir que o emprestador é o Banco, o tomador de empréstimo é o Roberto, a taxa de Juros é de 1%, o juro ou valor cobrado é de R$ 30,00 (R$ 3.000 x 1÷100), o ativo ou principal está estipulado em R$ 3.000,00 para o período de 12 meses.

Quais as razões que levaram Roberto a tomar emprestado R 3.000,00 a uma taxa de juros pré-fixada? Por que ele preferiu um juro fixo e não um juro variável no tempo?

Para a pergunta anterior há duas questões fundamentais que envolveram a decisão de Roberto em optar por uma taxa de juros pré-fixada no momento em que acordou seu empréstimo: saber exatamente quanto iria pagar por mês e sua expectativa quanto ao mercado de juros.

Ao decidir pela taxa de juros pré-fixada, Roberto fixou, no momento do acordo, quanto, exatamente, da dívida assumida iria pagar mensalmente. Ele determinou o valor que iria pagar por mês e, isso, na administração das despesas (pessoais ou empresariais) é essencial. Mas caro leitor, que fique claro, no seu processo decisório, que essa questão era a mais “fraca”. A questão mais importante em sua decisão teve que ser a expectativa quanto ao juro de mercado. Roberto identificou que o mercado estava sinalizando que os juros iriam subir no tempo, o que aumentaria suas despesas com juros se optasse por uma taxa de juros variável. Por isso sua opção pelo juro fixo.

Trabalhar com taxa de juros pré-fixada envolve sentimento quanto ao comportamento do mercado. Tudo dependerá do momento em que você deverá ou não assumir uma taxa pré-fixada e por qual prazo você pretende assumi-la. Abaixo, outro exemplo, para tentar trabalhar um pouco mais essa questão de sentimento.

Exemplo: Roberto deseja financiar uma casa própria junto a um Banco de seu relacionamento. O prazo de financiamento desejado por Roberto é de 5 anos (1260 dias úteis). Caso Roberto opte por pagar juros pré-fixados, o Banco está oferecendo uma taxa pré-fixada de 13% ao ano, sobre o saldo devedor. Afinal, Roberto deve aceitar pagar uma taxa pré-fixada de 13% ao ano? É uma taxa que vale a pena?

A primeira coisa que Roberto irá fazer é o óbvio, ver se a prestação mensal em função de uma taxa de juros de 13% sobre o saldo devedor cabe em seu orçamento mensal. O próprio simulador do Banco irá calcular o valor desta prestação e, ao fazê-lo, Roberto já terá a resposta se a prestação caberá ou não em seu orçamento. Essa é uma preocupação importante que Roberto deve ter, mas não é MAIS importante, conforme já mencionado neste artigo. Roberto deve estar convicto de que a taxa de juros pré-fixada de 13% ao ano, para uma dívida de 5 anos, é uma boa taxa de financiamento. Para ter esta convicção ele deve aguçar seu sentimento quanto às taxas de juros de mercado. E para isso ele deve responder as seguintes questões: Como estão às taxas de juros pré-fixada de mercado, para um prazo de 5 anos, no mercado de hoje? Quais as expectativas de Roberto com relação às taxas de juros para o futuro? Será que os juros de longo prazo irão subir no tempo? Ou será que eles vão cair? Qual o comportamento histórico de juros de médio e longo prazo observado por ele? E o comportamento da economia? Essas questões estão associadas à estrutura a termo de taxas de juros pré-fixadas do mercado, que por sua vez é reflexo das políticas econômicas adotadas pelo governo em conjunto com o seu Banco Central, além é claro, das imperfeições do mercado. Não esquecendo, também, que no caso do Roberto, há um adicional de prêmio de crédito em função da avaliação de risco de crédito (capacidade de honrar o compromisso em função de renda e patrimônio apresentados) dele pelo Banco.

Estrutura a termo da taxa de juros pré-fixada

Assim como o Roberto, muitas pessoas ou empresas estão fazendo negócios no mercado brasileiro em função de taxas pré-fixadas. Todos estes envolvem: taxa negociada e prazo. Algumas taxas são negociadas para serem pagas somente ao final da operação, outras são negociadas para gerarem um fluxo de pagamento. Taxas para operações de curto prazo, na maioria das vezes, são diferentes das taxas para operações de médio e longo prazo, isso ocorre em geral, devido aos prêmios de risco e expectativas econômicas. O conjunto de taxas pré-fixadas em uma determinada data formarão uma curva de expectativas futuras de taxas de juros pré-fixada, conhecida como Yield to Maturity. A curva Yield pode ser composta de papéis pré com taxa a vista, futuros e papéis com fluxos. O mais importante ao selecionar os papéis que irão compor a curva Yield pré-fixada é observar a representatividade destes papéis no mercado, bem como sua liquidez. A curva Yield irá dar um bom embasamento a Roberto, mas não o melhor. Da curva Yield há métodos de construção de curvas a vista. A curva a vista (ou spot rate curve) irá auxiliar Roberto em sua tomada de decisão.

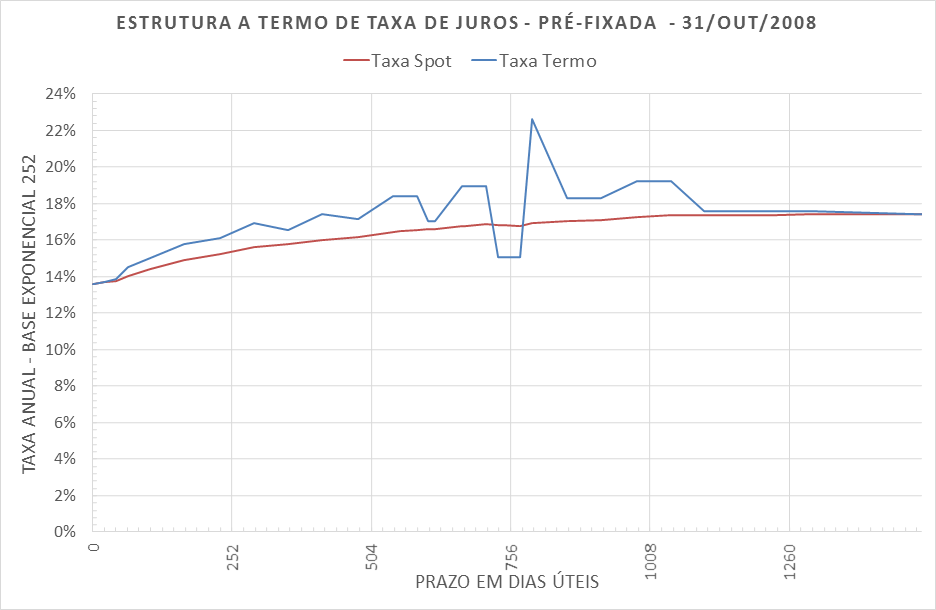

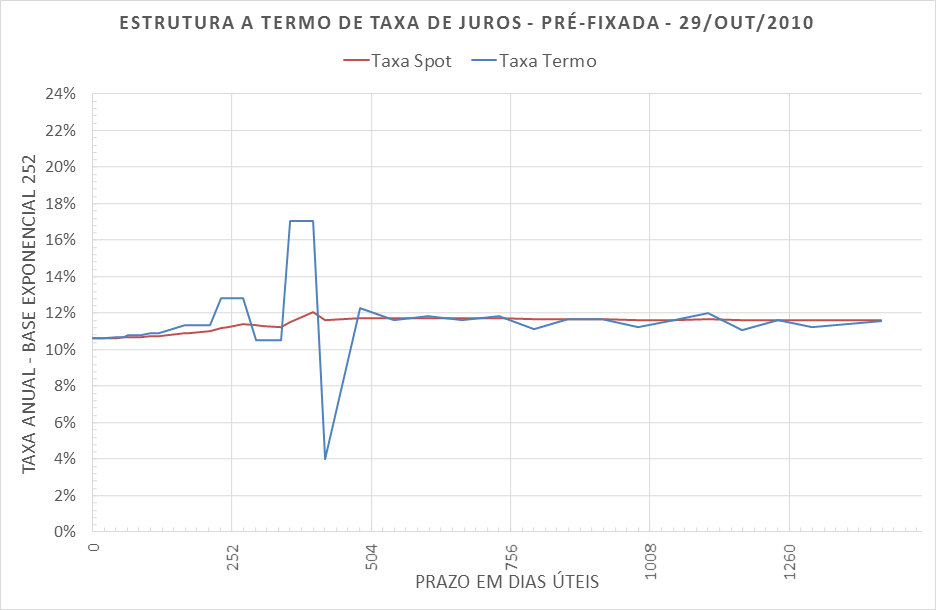

A seguir serão mostrados 2 momentos de mercado, no 1° momento Roberto poderia estar buscando o financiamento de 5 anos e no 2° momento constatar se de fato suas expectativas se confirmaram. Em ambos, a sua preocupação é saber se a taxa de 13% ao ano fornecido pelo Banco, para o prazo de 5 anos, é uma taxa atraente. Em cada um destes momentos será mostrada a curva de juros pré-fixada (em vermelho) a vista e sua respectiva curva a termo (em azul), cuja construção foi baseada nos contratos futuros de juros da BMFBOVESPA.

O primeiro momento onde Roberto poderia ter buscado o financiamento foi no dia 31 de outubro de 2008. Esse período é marcado por uma crise financeira no mercado externo, o que refletiu, por um breve momento, na alta dos juros no mercado brasileiro. O reflexo pode ser visto na curva de juros pré-fixada baseada nos DIs em 31 de outubro de 2.008, a qual segue abaixo.

Note que a curva de juros pré-fixada (em vermelho) no dia 31 de outubro de 2008 fica acima de 13,50% na totalidade dos prazos apresentados. Observe que para o prazo mais curto, ela inicia acima de 13,50% e nos prazos mais longos, acima de 1.300 dias úteis (mais de 5 anos), a curva está acima de 17,00%. Isso dá um bom indicativo, de que a taxa de 13% oferecida pelo Banco, neste momento seria bem interessante, pois ela estaria abaixo do mercado. A confirmação de que a taxa é boa é obtida pela derivação dos termos pré-fixados (em azul) em função da curva pré-fixada. Note que em nenhum momento, os termos ficam abaixo de 13,50%, mesmo quando o termo cai para 15% entre 712 dias úteis e 795 dias úteis, ainda assim ele fica bem acima dos 13% oferecidos pelo Banco. Portanto se Roberto avaliasse o mercado daquele momento, ele teria bons indicativos de que uma taxa de 13% ao ano para o prazo de 5 anos valeria a pena.

Supondo que ele fechou o contrato em 31 de outubro de 2008, pelos 13% oferecidos pelo Banco, como estaria a situação de Roberto 2 anos mais tarde? Teria sido um bom negócio ter fechado o financiamento a uma taxa de 13% ao ano? Para responder a esta pergunta, abaixo segue a curva de juros pré-fixada baseada nos DIs de 29 de outubro de 2.010. Observe que a operação do Roberto andou 2 anos, ou seja, faltariam 3 anos para vencer, ou aproximadamente 756 dias úteis.

Olhando para a curva de juros pré-fixada (em vermelho), observa-se que ela oscila entre pouco mais de 10,50% ao ano e pouco mais de 11,50% ao ano no período que vai até 1302 dias úteis (pouco mais de 5 anos). Note, que mesmo até 3 anos (entre 669 e 799 dias úteis) a taxa está abaixo de 12%. Ou seja, observa-se que Roberto estaria pagando juros em seu financiamento acima do mercado. Esta conclusão pode ser notada quando se deriva a curva a termo (em azul). Note que a taxa contratada por Roberto só teria uma expectativa favorável a ele entre 358 dias úteis e 400 dias úteis, no mais ele estaria pagando juros acima do mercado.

A conclusão é que Roberto ou qualquer indivíduo que busca por empréstimo referenciado a uma taxa pré-fixada só deve fazê-lo quando ele entender que a taxa pré-fixada está num patamar muito baixo. O exemplo acima ilustrou que havia espaço para uma queda das taxas de juros pré-fixadas quando ele fez seu financiamento em 31 de outubro de 2.008, tanto que 2 anos mais tarde, as taxas de médio e longo prazo caíram entre 3% a 4%. Ou seja, quando um indivíduo busca um empréstimo pré-fixado, ele irá procurar, primeiramente, ver se a prestação cabe em seu bolso, contudo, é importante observar se a taxa não irá onerá-lo no tempo. Realizar empréstimos pré-fixados requerem sentimentos de que as taxas pré alcançaram seus patamares mínimos quando da negociação para o prazo desejado. Caso contrário, no tempo, o indivíduo irá ter um custo maior do que o ofertado pelo mercado.

Anteriormente, após cada artigo de nosso blog, havia uma seção de comentários e opções de compartilhamento simples.

Contudo, com a entrada em vigor da LGPD, a coleta de informações pessoais exige consentimento prévio, o que dificulta manter uma interação fluida. Além disso, provedores de comentários e ferramentas de moderação exigem coleta de dados, tornando-nos corresponsáveis ao incorporá-los em nosso site.

Paralelamente, decisões recentes (final de 2024) do STF aumentaram a responsabilidade dos proprietários de sites sobre o conteúdo postado por terceiros, exigindo remoção imediata de conteúdos potencialmente ofensivos, mesmo sem determinação judicial prévia.

Diante desse cenário ruim em termos de Liberdade de Expressão, optamos por encerrar a seção de comentários, visando cumprir a legislação e reduzir riscos operacionais.